Tipos de interés

El tipo de interés nominal es un tanto anual que se utiliza en las operaciones financieras en las que el pago de los intereses se realiza con periodicidad distinta de la anual. La normativa de transparencia indica que en todas las operaciones que realicen las entidades financieras se debe indicar el tanto nominal que se aplica en cada operación.

Se utiliza para calcular los rendimientos que un depósito genera, o por ejemplo, los intereses a pagar en un préstamo. Es también conocido como TAN o Tasa Anual Nominal (i).

Depósitos

En el caso de los depósitos, los intereses que percibimos se calculan a partir de la siguiente expresión:

Intereses = (C * i * t)/365

siendo:

C = Capital.

i = TAN.

t = Tiempo en días.

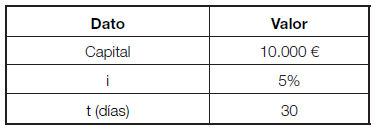

A continuación se indica un ejemplo ilustrativo en el que se utiliza la expresión anterior. El Sr. X contrata un depósito a un año, por importe de 10.000 €, a un tipo del 5% nominal (anual); con liquidación de intereses mensual. Teniendo en cuenta lo anterior, ¿a cuánto ascenderá el importe de los intereses de un mes?

Intereses = (10.000 € x 5% * 30)/365 = 41.1 €

No obstante, para poder elegir entre distintas operaciones, el concepto que se utiliza es el de la TAE (Tasa Anual Equivalente), que permite realizar comparaciones homogéneas entre distintas operaciones. La idea que subyace tras la TAE es la reinversión de intereses, de tal manera que para periodos de devengo de intereses inferiores al año, la TAE siempre será superior a la TAN puesto que tiene en cuenta la reinversión de los intereses que se van devengando. Teniendo en cuenta esto, para periodos de liquidación de interés inferiores al año, habrá que diferenciar entre el interés nominal y la TAE, ya que al devengar intereses más de una vez al año, ambas no coincidirán.

Para obtener la TAE, hay que aplicar la siguiente fórmula:

TAE = (1+i/k)k-1

siendo:

i= tipo de interés nominal, expresado en tanto por uno.

k= número de periodos contenidos en un año.

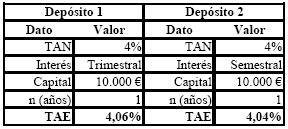

En el siguiente ejemplo se calcula la TAE de dos depósitos de iguales características con la única diferencia de que la liquidación de intereses es trimestral en el primero y semestral en el segundo:

Se observa que aunque la TAN es igual en ambos, la TAE no, puesto que hay más periodos de liquidación de intereses en el primero (trimestral) que en el segundo (semestral), siendo, por tanto, más interesante para el cliente contratar el primer depósito.

Tradicionalmente se suele expresar mediante ik al interés de cada fracción del año, es decir el interés mensual se suele expresar mediante i12, el trimestral mediante i4 y así sucesivamente. Lógicamente, el interés de cada fracción anual se calcula fácilmente a partir de la TAN con sólo dividir por k (ik=i/k). Por ejemplo, una TAN del 12 % representa un interés mensual (i12) del 1 %, o un interés trimestral (i4) del 3 %. De esta forma, el TAE se suele calcular como:TAE = (1+ik)k-1

Préstamos

Si un préstamo se paga por anualidades vencidas, su TAE y TAN coincidirán (suponiendo que no hubiera comisiones ni gastos), pero el caso es que la mayoría de préstamos son pagaderos en periodos inferiores al año.

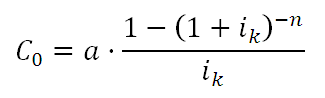

En el caso de los préstamos, utilizamos la TAN (i) como elemento para saber los intereses que la entidad nos cobrará por prestarnos el dinero y, por tanto, será una clave fundamental para calcular la cuota de un préstamo. El método más utilizado para calcularla es el método de amortización francés, en el que la cuota es constante y la amortización del capital es creciente, al contrario que el pago de intereses, que es decreciente. Para calcular la cuota de un préstamo por este método es necesario plantear la siguiente la ecuación de equivalencia financiera en el origen, entre la prestación (capital prestado) y la contraprestación (cuotas a pagar por el deudor) con base en la ley financiera previamente establecida en el contrato y aceptada por las dos partes contratantes:

siendo:

C0= Capital prestado.

a= Cuota del préstamo.

i= Tipo de interés nominal aplicable, expresado en tanto por uno.

n= Número de pagos (expresado en meses, trimestres, semestres o años, en función de la cuota)1.

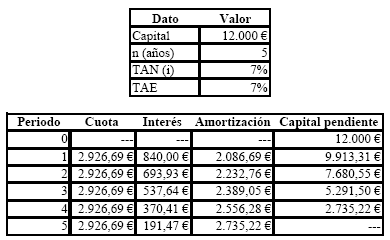

Despejando en esta expresión “a” obtenemos la cuota a pagar de un préstamo. A partir de este dato, se puede obtener el resto del cuadro de amortización. Así, aplicando el tipo de interés (7%) al capital pendiente (12.000 €), obtenemos los intereses del primer periodo (840 €). Como la cuota es constante (2.926,69 €), le restamos los intereses y nos dará como resultado la amortización de capital (2.086,69 €).

Si en una operación de préstamo existen comisiones y gastos, esto hará que la TAN y la TAE no coincidan, siendo esta última mayor, ya que en el caso de

los préstamos la TAE indica el coste real para el cliente, de tal manera que se verá obligado a pagar una cantidad superior a la de los intereses pactados.

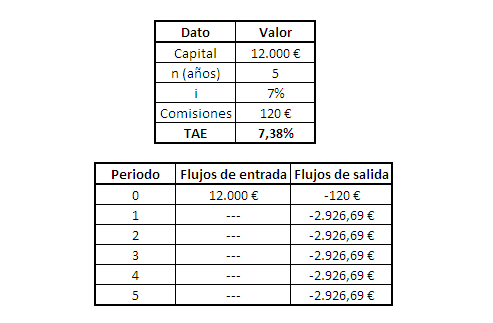

A continuación se muestra un ejemplo ilustrativo del cálculo de un cuadro de amortización de un préstamo con comisiones:

Como se puede observar, la TAE en este caso es superior a la TAN (i), puesto que se trata de una operación que lleva asociado el pago de comisiones.

Para calcular la TAE del préstamo, hay que igualar todos los ingresos y gastos de la operación en el mismo momento (0). Este método es el conocido como descuento de flujos:

12.000 – 120 = [(2926,69/(1+TAE) + (2926,69/(1+TAE)2) + ……. + (2926,69/(1+TAE)5)]

Como se puede observar la equivalencia de estos capitales en el mismo periodo de tiempo no es exacta, puesto que falta por considerar la comisión de la operación (120€). Por tanto habrá que buscar un tipo de interés (TAE) que haga a la equivalencia anterior 0. Este tipo es el 7,38%.

Hay otro método alternativo para calcular la TAE de un préstamo, que es a través de la siguiente expresión:

E = R * [1-(1+ik)-n/ik]

siendo:

E= Dinero efectivo recibido por el prestatario.

R= Valor de la anualidad, trimestralidad o mensualidad, que ha de ser constante.

n= Número de pagos (anualidades, trimestralidades, o mensualidades).

ik = Tanto por uno referido al periodo del problema (tanto anual, trimestral o mensual).

En el supuesto de que se trate de periodos anuales, el tanto obtenido sería la TAE. Si las cuotas se pagan en periodos inferiores al año (trimestres, meses), el tanto obtenido sería el tanto efectivo del periodo correspondiente (trimestral, mensual…) y a partir del mismo obtendremos la TAE como TAE = (1+ik)k-1.

Capitalización

Mediante la aplicación de las leyes de la capitalización se puede desplazar un capital (C) a un momento futuro (n). Con estas leyes se puede, en definitiva, trasladar un capital de un vencimiento a otro situado n periodos más adelante en el tiempo.

Estas leyes son muy utilizadas en productos como, por ejemplo, los depósitos ya que en definitiva al contratar un depósito lo que se está haciendo es trasladar un capital a un punto futuro en el tiempo.

Dentro de estas leyes se puede distinguir entre dos variantes:

- Ley de interés simple: el capital que genera intereses siempre es el inicial, por lo que los intereses son siempre los mismos en todos los plazos. El interés simple es proporcional al capital que se invierte (C0 ) y a la duración, y se calcula a partir de la siguiente expresión:

I = C0 x n x i

siendo el tanto «i» el interés que genera una unidad monetaria en una unidad de tiempo.

El capital final que se obtiene si aplicamos esta ley es: CF = C0+I, obteniendo de esta forma la expresión de la ley financiera de capitalización simple:

siendo:

CF= Capital final.

C0= Capital inicial.

n= Plazo de la operación (mensual, trimestral, semestral o anual).

i= Tipo de interés (mensual, trimestral, semestral o anual), expresado en tanto por uno.

Para poder aplicar la expresión y obtener el capital final, es fundamental que el tiempo y el tanto de interés estén expresados de forma coherente. Esto es, si el tanto utilizado es mensual, el tiempo lo expresamos en meses; y de la misma forma si el tanto es trimestral, el tiempo tendrá que expresarse en trimestres.

- Ley de interés compuesto: en este caso, los intereses son productivos, esto es, los intereses generados en un periodo se acumulan al capital para que juntos, capital e intereses, generen intereses en el periodo siguiente. La expresión del interés compuesto es, por tanto, la siguiente:

Igualmente se exigen que el tiempo y el tanto de interés estén expresadas de forma coherente para su aplicación.

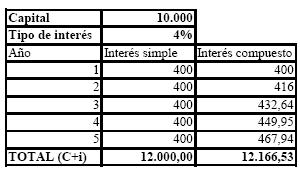

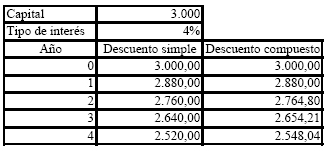

A continuación se muestra un cuadro en el que se realiza una comparación de liquidación de intereses obtenidos mediante las leyes de interés simple e interés compuesto:

Descuento

Al contrario que las leyes de capitalización, las leyes de descuento lo que hacen es trasladar un capital (C) desde un momento futuro al presente (p).

Un ejemplo típico en este caso sería el de un descuento bancario, por el que una entidad financiera adelanta a un cliente el nominal de un efecto de comercio procedente de una venta a crédito a cambio del pago de intereses (d).

Al igual que en las leyes de capitalización, en las leyes de descuento se distingue entre:

- Ley de descuento simple: el descuento aplicado es el mismo en todos los plazos; es proporcional al capital que se descuenta (CF) y a la duración. El descuento simple se puede calcular a partir de la siguiente expresión:

D = CF x n x d, indicando el tanto «d» el descuento que se produce en una unidad monetaria en una unidad de tiempo.

El valor actual obtenido al aplicar este descuento es: C0 = CF D, obteniendo de esta forma la ley financiera de descuento simple comercial:

siendo:

CF= Capital final.

C0= Capital inicial.

n= Plazo de la operación (mensual, trimestral, semestral o anual).

d= Tipo de descuento, expresado en tanto por uno.

- Ley de descuento compuesto:en este caso, la cantidad descontada se calcula sobre el capital descontado en el periodo anterior y tiene la siguiente expresión:

El siguiente cuadro muestra la diferencia de liquidar intereses entre el descuento simple y el descuento compuesto:

TIR

La TIR, o Tasa Interna de Rentabilidad, se utiliza para calcular el rendimiento de una operación financiera que genera distintos flujos de ingresos o gastos en momentos distintos. Por tanto, hay que tener presente este hecho para poder hacer una comparación homogénea. La TIR es el tipo de interés para el que se igualan las sumas de los ingresos y los gastos llevados al momento inicial.

Ahora bien, para interpretar correctamente el concepto de TIR debe tenerse presente que se está computando un interés en los cálculos realizados. Por ejemplo, si un proyecto implica un gasto inicial de 100 € y unos ingresos futuros de 200 € dentro de dos años, la TIR hace que las dos cantidades sean equivalentes en el mismo momento del tiempo. Dicho de otra manera, un desembolso de 100 € con una rentabilidad igual a la TIR equivale a un capital de 200 € dentro de dos años.

Por tanto, para juzgar la rentabilidad de un proyecto debe compararse su TIR con la tasa de rentabilidad que se pueda alcanzar en inversiones alternativas en el mercado.

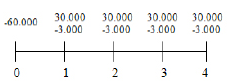

A continuación se indica un ejemplo ilustrativo del cálculo de la TIR. Consideremos una persona que va a montar un negocio que necesita una inversión inicial de 60.000 €, y que luego va a tener unos gastos anuales de mantenimiento de 3.000 € y unos ingresos anuales de 30.000 €, durante 4 años. Para facilitar los cálculos, supongamos que los ingresos y los gastos se establecen al final de cada año. El esquema de flujos sería el siguiente:

Para determinar la TIR de este proyecto de inversión, tenemos que ir probando con distintos tipos de interés hasta que la suma financiera de todos los capitales sea cero.

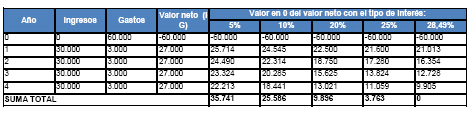

Para sumar estos capitales de manera correcta, tenemos que desplazarlos hasta el mismo instante de tiempo, por ejemplo el año 0. El siguiente cuadro nos muestra los resultados:

Como vemos en el cuadro, se ha probado la suma financiera de ingresos y gastos hasta conseguir, con un tipo de interés anual de 28,49%, hacer que la suma sea 0. Por tanto, la TIR sería del 28,49%. Mediante una hoja de cálculo, el cálculo puede hacerse de manera inmediata.

- Por ejemplo, si se tratara de un préstamo a 20 años con cuotas mensuales, n tomaría el valor 240, puesto que es el número de meses contenidos en 20 años.