Definición

Renta fija es la denominación que se da a la inversión en activos emitidos por entidades públicas (deuda pública: Estado, Comunidades Autónomas, etc.) y privadas (renta fija privada), a cambio de la obtención de una cierta rentabilidad. El concepto de renta fija hace alusión a que existen rendimientos predeterminados en el tiempo. No obstante, su cuantía no siempre es constante, ya que puede venir condicionada por la evolución de algún índice de referencia.

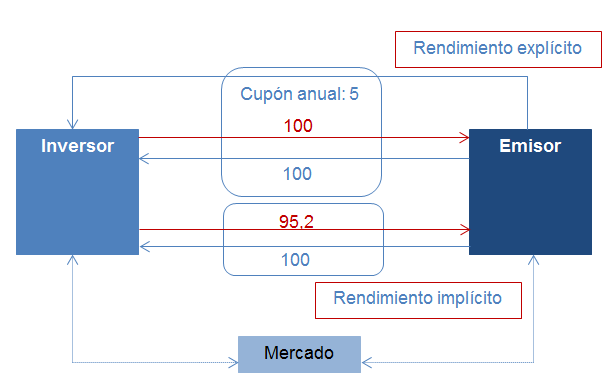

Existen, principalmente, dos formas de obtener el rendimiento de los títulos de renta fija:

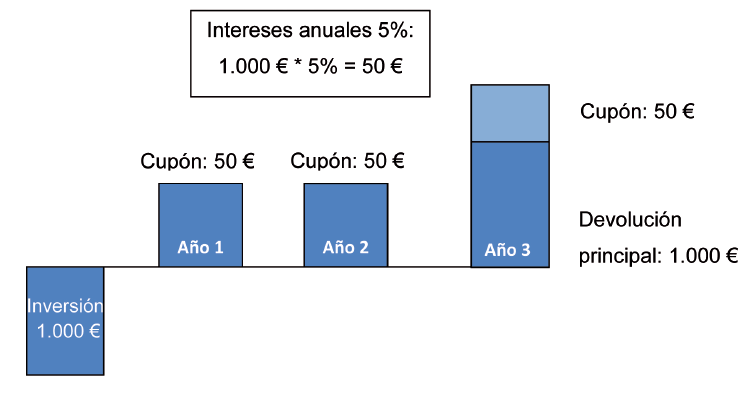

- Rendimiento explícito: periódicamente se liquidan los intereses que reporta el valor de renta fija, de forma que cada mes, trimestre, etc. (en función de lo pactado), el inversor recibirá el correspondiente importe («cupón»). Por su parte, la devolución del principal se producirá al vencimiento.

Ejemplo: adquisición de un título de renta fija con valor nominal de 1.000 €, con vencimiento a 3 años y que ofrece un cupón, liquidable anualmente, del 5%.

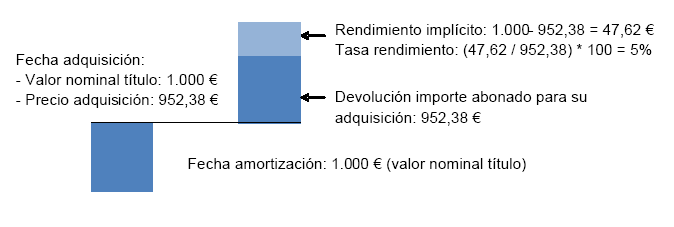

- Rendimiento implícito: los rendimientos se obtienen por la diferencia entre el importe obtenido a la amortización (normalmente, el valor nominal) y el importe pagado en la suscripción. El rendimiento se descuenta del nominal al calcular el precio de compra.

Ejemplo: adquisición de un valor de renta fija, con valor nominal de 1.000 € y vencimiento a 1 año, por un total de 952,38 €.

Modalidades

En función de su emisor:

Renta fija pública:

- Renta fija emitida por el Estado: Letras del Tesoro (valor emitido al descuento y con vencimientos entre 3 y 18 meses), Bonos (vencimiento entre 3 y 5 años) y Obligaciones del Estado (vencimiento a más de 5 años: 10, 15 y 30 años).

- Deuda autonómica y de otros organismos públicos. Ej.: pagarés de una Comunidad Autónoma.

- Bonos y Obligaciones de Estado indexados a la inflación europea: son títulos que otorgan a su tenedor un rendimiento explícito, con interés fijo en forma de cupón abonado anualmente. A lo lardo de su vida, el bono incrementa el principal de la inversión según la evolución de la inflación europea. Se emiten a un plazo superior a un año y su valor nominal es de 1.000 euros.

Renta fija privada:

- Pagarés de empresa.

- Bonos y obligaciones simples, obligaciones subordinadas y bonos y obligaciones indiciados, referenciados o indexados.

- Obligaciones convertibles o canjeables.

- Cédulas y bonos hipotecarios.

- Cédulas territoriales.

- Cédulas de internacionalización.

- Bonos de titulización hipotecaria.

- Participaciones hipotecarias.

- Bonos de alto rendimiento o «high yield».

En función del mercado en el que se adquieren:

- Adquisición en el mercado primario: es el marcado donde los valores se emiten por primera vez. La adquisición de valores en este mercado solo puede realizarse a través de una entidad financiera o del Banco de España.

- Adquisición en el mercado secundario: mercado donde se negocian los valores ya emitidos. Los particulares operan en el mercado a través de instituciones financieras.

Riesgos de invertir en renta fija

La inversión en renta fija no está exenta de riesgos. Siendo cierto que los títulos proporcionan unos ingresos, por cupones y por valor de reembolso, conocidos de antemano, sin embargo esto no presupone que la rentabilidad final que obtenga el inversor sea fija, ya que son diversos los factores que pueden modificarla. La inversión en renta fija se ve afectada por varios tipos de riesgo entre los que se pueden citar:

- Riesgo de crédito. Es el riesgo por el cual el emisor no puede hacer frente a sus compromisos futuros de pago de cupón y devolución del principal.

- Riesgo de cambio. En el caso de emisiones realizadas en moneda extranjera.

- Riesgo de inflación. Surge como consecuencia de la depreciación monetaria.

- Riesgo de liquidez. Cuando los títulos tienen poca frecuencia de cotización en los mercados secundarios y al venderlos se pueda perder una parte apreciable de su valor.

- Riesgo de mercado (tipo de interés). Normalmente, es el riesgo que más incidencia tienen en la rentabilidad final. Un riesgo fundamental se deriva de inmovilizar recursos a largo plazo a un tipo de interés bajo, ante la posibilidad de una subida de los tipos en el mercado. El valor de mercado de los títulos se moverá al alza o a la baja según como evolucionen los tipo de interés en la economía. Si se mantiene un título de renta fija hasta su vencimiento, se recuperará el valor nominal. Sin embargo, si se vende antes de su vencimiento puede obtenerse una plusvalía o una minusvalía.

- Riesgo de amortización anticipada. En el caso de que figuren cláusulas de este tipo en el contrato de emisión.

En el control del riesgo cobra especial relevancia la calidad crediticia asignada a la inversión. Así, existen agencias internacionales (las principales son Fitch, Moody’s y Standard & Poor’s) que valoran el riesgo relacionado con la solvencia del emisor, asignando a la emisión una calificación crediticia que puede servir de base al inversor para adoptar sus decisiones financieras.

Por otro lado, hay que tener presente que algunos instrumentos de renta fija tienen establecida su rentabilidad en función de la evolución de un índice de referencia, por lo que los cupones efectivos no serán fijos en cuantía, ya que dependen del nivel alcanzado por dicho índice.