Introducción

Las necesidades financieras generadas por el funcionamiento de la empresa tienen que ver con la actividad diaria o productiva de la empresa (clientes, materias primas, productos en curso y terminados, etc.). No son fácilmente predecibles en cuanto a su volumen exacto, puesto que, al contrario de lo que ocurre con las inversiones en inmovilizado, no derivan de una decisión específica, sino de la evolución del negocio.

Se utiliza el término financiación a corto plazo para hacer referencia a la satisfacción de necesidades financieras derivadas del funcionamiento de la empresa o ciclo financiero corto. Por ejemplo:

- Si crecen las ventas, aumenta la partida de los deudores (el crédito concedido por la empresa a los clientes).

- Si crecen las compras, normalmente también lo hace la partida de proveedores (el crédito concedido a la empresa por los proveedores).

- Un incremento de los impagados implica un retraso en la entrada de fondos en la empresa.

- Un mayor aplazamiento de pago concedido a los clientes también genera necesidades de financiación para la empresa.

- Una previsible escasez de materia prima generará la decisión de almacenar cantidades adicionales de existencias, que habrá que financiar.

A la hora de seleccionar una fuente de financiación por dichos motivos, se debe tener en cuenta el tipo de activo que se financia. En todo caso, el plazo de devolución de la deuda en que incurre la empresa al contratar la financiación debe ser acorde al plazo en que los activos financiados se convierten en dinero líquido.

Las diferentes fuentes de financiación negociada disponibles para financiar el circulante se pueden clasificar de la siguiente manera:

- Relacionadas con la gestión de deudores. Su finalidad es anticipar el cobro de parte de la cifra de deudores. Se puede llevar a cabo a través del:

- Descuento. La entidad financiera anticipa a la empresa el importe de un crédito frente a un cliente, mediante la cesión a dicha entidad de ese crédito. Además, la entidad financiera lleva a cabo la gestión de cobro. Percibe por ello un interés por la financiación y una comisión por la gestión de cobro.

- Factoring. Mediante el factoring la empresa cede los créditos que ostenta frente a sus clientes (documentados normalmente en facturas) a una entidad de crédito que se ocupa de su cobro. No obstante, la empresa también puede anticipar el importe de los créditos cedidos, obteniendo así financiación.

- Relacionadas con la gestión de proveedores. Mediante el confirming, servicio administrativo–financiero concebido para gestionar el pago a los proveedores, una empresa puede retrasar el pago de sus facturas en el caso en que lo considere necesario, obteniendo así financiación.

- Financiación genérica de circulante. El crédito en cuenta corriente es el instrumento especialmente diseñado para esta finalidad. Se trata de una disponibilidad financiera que puede servir en momentos concretos para financiar el circulante en cualquiera de sus diferentes circunstancias, tensiones de tesorería derivadas del diferente plazo entre los períodos de cobro y pago de clientes y proveedores, respectivamente, incrementos de producción, financiación a clientes por mayor aplazamiento de pago, etc.

Definición

Se trata de un contrato por el cual la entidad financiera se obliga a poner a disposición de su cliente un determinado límite de crédito, durante un periodo de tiempo pactado.

Así las cosas, la empresa va adecuando los fondos de que dispone a sus necesidades reales de financiación, retirando únicamente aquellos importes que le resulten precisos. El cliente debe pagar una serie de intereses por los importes que haya dispuesto (intereses deudores) o por una disposición por encima del límite de crédito (intereses de descubierto/excedido). Del mismo modo, en el caso de que el saldo de la cuenta de crédito sea acreedor, la entidad financiera deberá liquidar intereses a favor del cliente (intereses acreedores).

El tiempo pactado, por su finalidad (financiación del ciclo comercial), no suele superar un año. Esto es así porque en toda financiación el plazo de vencimiento de una deuda debe siempre estar en consonancia con el plazo de maduración del activo que se está financiando. Los activos que constituyen el circulante suelen hacerse líquidos normalmente en un plazo no superior al año.

Finalidad

La finalidad genérica de un crédito en cuenta corriente es atender necesidades de tesorería, esto es, cubrir un desfase entre cobros y pagos. Todo presupuesto de tesorería se basa en enfrentar los cobros y pagos previstos (proveedores, nóminas, alquiler, gastos generales, impuestos, etc.). La diferencia entre los cobros y los pagos previstos, combinada con el saldo en caja, nos da la posición de tesorería en cada momento.

En este sentido, a lo largo del ciclo de explotación se producen saldos de tesorería tanto positivos como negativos, que, en este último caso, es necesario financiar.

La cuenta de crédito cumple esta función, cubrir el déficit de recursos a corto plazo. Esto es así gracias al elemento distintivo del crédito en cuenta corriente, la existencia de un límite disponible de crédito.

Elemento distintivo

El elemento distintivo del crédito en cuenta corriente es la existencia de una disponibilidad de recursos, esto es, la posibilidad de que el empresario pueda utilizar la cantidad concreta que en cada momento necesita, permaneciendo el importe contratado no dispuesto en forma de saldo disponible para nuevas disposiciones, si fuera el caso. El mecanismo de la cuenta corriente en que se apoya su operativa le permite no sólo utilizar el crédito en una o varias ocasiones, sino también efectuar reembolsos, totales o parciales, generando una nueva disponibilidad. En definitiva, el contrato de crédito en cuenta corriente no se extingue por la devolución total o parcial de su importe, sino que el cliente puede disponer de él nuevamente por el plazo de tiempo convenido.

A lo anterior hay que añadir que el cliente paga intereses únicamente por el saldo dispuesto. Este esquema de financiación sería imposible de cubrir con la figura del préstamo, ya que en éste el importe a financiar debe quedar fijado desde el principio, el prestatario ha de disponer el total concedido y pagar el tipo de interés por el importe íntegro de la cantidad prestada.

Como contrapartida a la disponibilidad permanente de recursos en el crédito en cuenta corriente, la cantidad no dispuesta del crédito genera una comisión de disponibilidad. El hecho de que exista una comisión de disponibilidad repercute directamente sobre el coste del crédito como fuente de financiación, de manera que es conveniente fijar adecuadamente el límite de las necesidades financieras.

Características del contrato de crédito en cuenta corriente

El contrato de crédito en cuenta corriente presenta las siguientes características:

- Es un contrato de naturaleza mercantil.

- Es un contrato consensual. Se perfecciona por el mero consentimiento de la entidad de crédito, aspecto en el que se distingue del préstamo que tiene carácter real (se perfecciona con la entrega del importe autorizado).

- Es un contrato bilateral. Genera obligaciones para ambas partes.

- Es un contrato oneroso. El cliente deberá abonar los intereses y comisiones pactados.

- Es un contrato generalmente de adhesión. El acreditante (entidad de crédito) presenta al acreditado (empresa cliente) un formulario contractual pre-impreso con un contenido estándar, salvo en sus condiciones financieras.

- Se formaliza por escrito, en un documento habitualmente intervenido por fedatario público.

Condiciones financieras

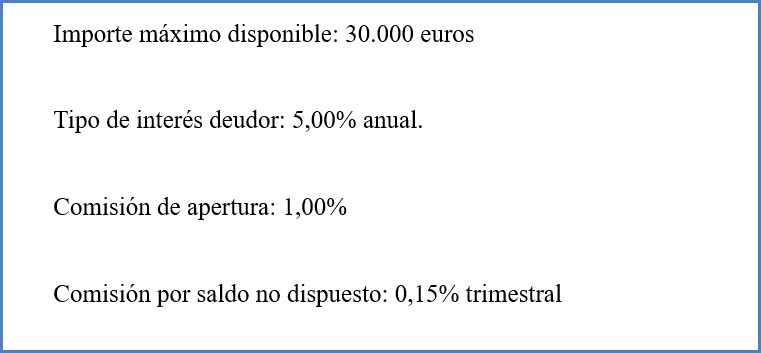

- Importe máximo disponible: límite de riesgo concedido, según las necesidades que se deriven de la actividad del cliente y sus características económico-financieras.

- Plazo de duración: el crédito en cuenta corriente sirve para financiar partidas del activo corriente de la empresa con plazos de rotación, normalmente, inferiores a un año. Por este motivo, el crédito en cuenta corriente no suele superar en la mayoría de los casos dicha periodicidad anual.

- Intereses: se calculan aplicando el tipo de interés que corresponda (fijo o variable) sobre el saldo medio dispuesto durante el período de liquidación (normalmente suele ser trimestral). En los créditos a tipo variable la referencia más utilizada es el Euríbor a un plazo equivalente al de la revisión, que, al igual que el plazo de la liquidación, suele ser trimestral. En este caso, al Euríbor a tres meses se le sumará el margen o diferencial convenido en el contrato, para obtener el tipo de interés nominal. En el contrato también deberá figurar la TAE.

- Tipo de interés por excedido: en caso de que la entidad de crédito permita la existencia de excedidos transitorios sobre el importe máximo disponible contratado, existirá un tipo de interés aplicable a dichos excedidos. Este tipo de interés por excedido puede ser expresado en forma de recargo sobre el tipo contractual del crédito (por ejemplo: cuatro puntos porcentuales por encima del tipo nominal anual pactado).

- Comisiones repercutibles:

- De apertura: consiste en un porcentaje sobre el límite de riesgo concedido. Se cobra al inicio del contrato.

- De renovación: similar a la comisión de apertura, aplicable en caso de renovación.

- Por gastos de estudio: se concreta en un porcentaje sobre el límite de riesgo concedido.

- Por saldo no dispuesto: derivada del derecho del acreditado a disponer en todo momento de unos determinados recursos que la entidad de crédito pone a su disposición. Se aplica sobre el saldo medio no dispuesto en cada período de liquidación.

- Por saldo excedido: aplicable únicamente cuando se sobrepasa el importe máximo disponible y siempre que dicha posibilidad esté contemplada contractualmente (en cuyo caso también se girará un tipo de interés por excedido). Consiste en aplicar un porcentaje determinado sobre el mayor saldo en excedido que presente la cuenta en el período de liquidación.

- Por operaciones: por cada apunte realizado en la cuenta.

- Por reclamaciones: a abonar en caso de producirse cualquier reclamación en relación con la cuenta de crédito.

- Por administración: derivada del hecho de mantener abierta y operativa una cuenta de crédito.

Obligaciones de la entidad de crédito

La obligación esencial de la entidad de crédito es la de poner a disposición del cliente, y entregar a petición de éste, los fondos comprometidos dentro de los límites de tiempo, importe y modos de utilización establecidos. Esta obligación se materializa en prestaciones tales como:

- Entregar en efectivo las cantidades que solicite el acreditado.

- Pagar en nombre y por cuenta del acreditado, previa orden, deudas contraídas por éste (facturas, recibos, etc.).

- Pagos domiciliados.

- Transferencias.

- Pagar los cheques que el acreditado gire a cargo de la cuenta de crédito.

Obligaciones del acreditado

El acreditado viene obligado al pago de las comisiones pactadas y, una vez haya dispuesto del crédito, mediante una o sucesivas entregas de dinero por parte de la entidad de crédito, a restituir la suma total recibida en el plazo de tiempo pactado (normalmente al vencimiento), y abonar los intereses por las cantidades dispuestas.

Renovación del crédito

Cuando el crédito cumple su función de forma correcta, lo normal es que a su vencimiento vuelva a ser necesario para continuar financiando necesidades derivadas del ciclo comercial de la empresa, por lo que se suele plantear su renovación.

La continuación de la relación contractual se puede llevar a cabo a través de la extinción del contrato existente y la formalización de uno nuevo (novación extintiva), o mediante un acuerdo de prolongación, previo a la fecha de vencimiento (novación modificativa o renovación).

Por medio de la renovación, la entidad de crédito y el acreditado están de acuerdo en que permanezcan por un nuevo período las condiciones iniciales, con una posible adaptación de las condiciones financieras.

Existe una tercera posibilidad de prórroga en el contrato de crédito en cuenta corriente, la renovación tácita. En esta modalidad, si el acreditado no solicita la cancelación del crédito con anterioridad a su vencimiento, el contrato se entiende prorrogado en las mismas condiciones por un período más.

Resolución del contrato

Una causa de resolución puede ser la revocación unilateral por parte de la entidad de crédito, que puede venir motivada por el incumplimiento de alguna obligación de pago por el acreditado, o derivar de situaciones en las que se produzca una disminución en la solvencia del deudor, causas de resolución usualmente previstas en el contrato.

Instrumentación

Aunque puede formalizarse en escritura pública, normalmente adopta la forma de póliza de crédito, que, una vez intervenida por un fedatario público, permite a la entidad financiera poder reclamar en vía ejecutiva.

En la póliza figura reflejado el funcionamiento del crédito, que utiliza como mecanismo una cuenta corriente, que recibirá los abonos e ingresos que se produzcan y los adeudos por disposición del crédito. El saldo de la cuenta será el que resulte de la diferencia entre ambos (acreedor, si es a favor del acreditado y deudor, si es a favor de la entidad).

En el caso de que la cuenta de crédito tenga saldo acreedor, la entidad financiera liquidará intereses a favor del titular en la cuantía pactada.

Por el contrario, los saldos deudores que resulten diariamente contra el acreditado devengarán intereses a favor de la entidad de crédito concedente, al tipo nominal anual fijado. Los intereses se calculan sobre la base de un año comercial de 360 días o de un año natural de 365 días.

La fórmula para obtener, a partir del tipo de interés nominal, el importe absoluto de los intereses devengados es la siguiente (en caso de días comerciales): (C x R x T)/36.000, siendo C el capital, R el tipo de interés (en tanto por ciento) y T el tiempo en días. Si el tipo de interés se expresara en tanto por uno: (C x R x T)/360.

Liquidación de la cuenta corriente de crédito

A fin de ilustrar la liquidación de una cuenta corriente de crédito, se contemplará una operación con las siguientes condiciones financieras y una liquidación trimestral de intereses:

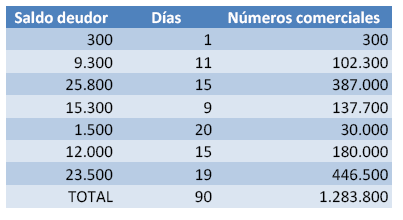

La disposición del crédito (saldo deudor) a lo largo del primer trimestre es la siguiente (importes en euros):

La columna “días” expresa el número de días que permanece el saldo deudor correspondiente. Los números comerciales se obtienen multiplicando el saldo dispuesto o saldo deudor por el número de días que permanece dicho saldo.

En el ejemplo, los 300 euros de la primera disposición se corresponderían con la comisión de apertura (1,00% sobre los 30.000 euros de importe límite).

El saldo medio dispuesto del trimestre sería de 14.264 euros (la suma de los números comerciales dividido por los 90 días del trimestre).

La cantidad que el acreditado pagará por intereses es de 178,30 euros. Su cálculo se lleva a cabo utilizando la fórmula mencionada en el punto anterior:

Intereses a pagar = (14.264 x 0,05 x 90) / 360.

El saldo medio no dispuesto sería la diferencia entre el límite de riesgo autorizado (30.000 euros) y el saldo medio dispuesto (14.264 euros), esto es, 15.736 euros. Por este saldo medio no dispuesto el acreditado paga una comisión trimestral del 0,15%, esto es 23,60 euros.

El riesgo en las operaciones de crédito

En cualquier operación de crédito se trata de anticipar recursos que sean autoliquidables por la empresa prestataria, por lo que la capacidad de reembolso recae directamente sobre la propia actividad de la empresa.

El crédito en cuenta corriente se caracteriza por financiar una necesidad que podríamos denominar recurrente, por lo que suelen ser normales las renovaciones del límite de riesgo autorizado. No obstante, en determinadas ocasiones puede convertirse en una financiación permanente encubierta mantenida a través de las renovaciones. Suele manifestarse este hecho mediante la permanencia de un nivel de saldo dispuesto por debajo del cual no se observa reducción alguna. Esto es, el crédito no muestra las oscilaciones de saldo que son propias de este tipo de financiación.